Mobile Payment: Status quo

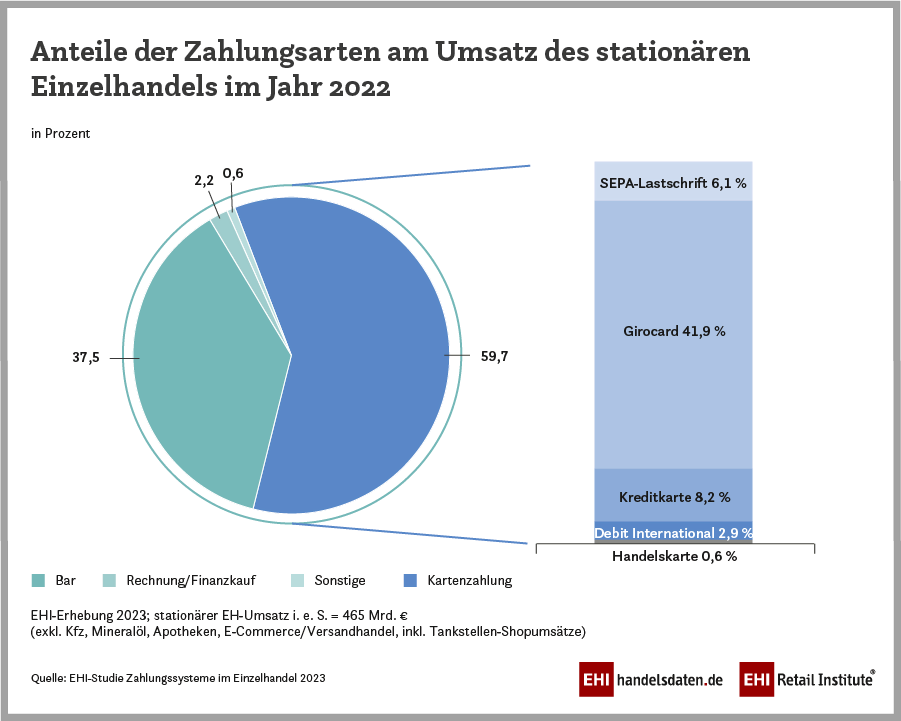

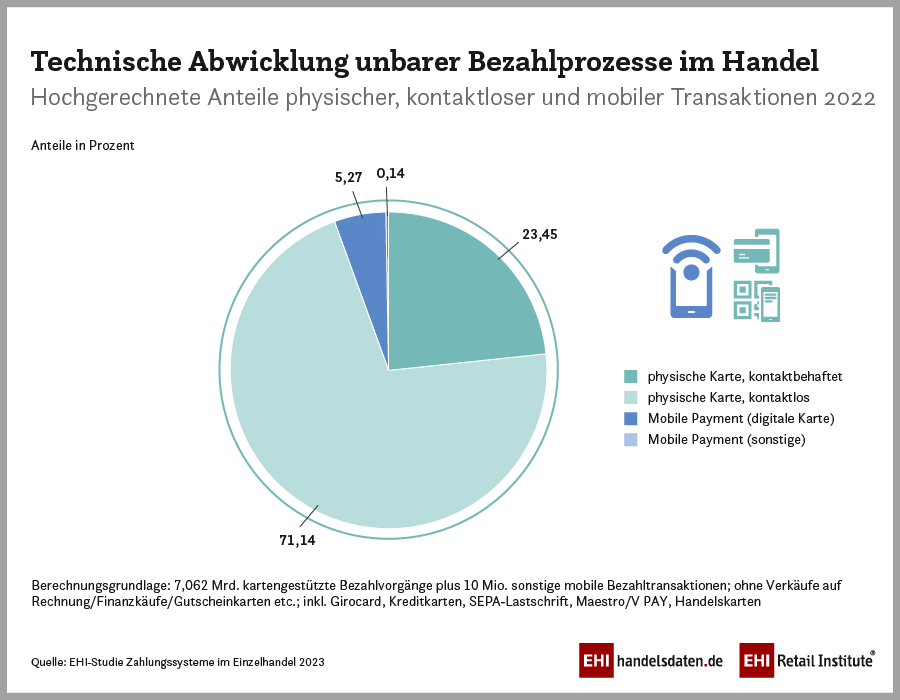

Der Umsatzanteil kartengestützter Bezahlverfahren ist im Jahr 2022 auf 59,7 Prozent gestiegen und hat nun einen Vorsprung von 22,2 Prozentpunkten vor dem Bargeld. Seit vier Jahren, insbesondere seit Beginn der Corona-Krise gibt es eine starke Zunahme des kontaktlosen Bezahlens mit Karte – was eine Vorstufe des mobilen Bezahlens darstellt. Drei von vier unbaren Einkäufen werden mittlerweile quasi im Vorbeigehen bezahlt.

Eine weitere Vereinfachung an der Kasse ist das mobile Bezahlen (Mobile Payment). Die Zahlungsdetails sind dabei im Smartphone hinterlegt und Kunden brauchen weder Geldbörse noch Brieftasche zum Einkaufen.

|

Horst Rüter

Leiter Forschungsbereich Zahlungssysteme

|

Vom kontaktlosen zum mobilen Bezahlen

Während für das kontaktlose Bezahlen mit physischen Karten im Einzelhandel die Voraussetzungen geschaffen wurden, lag mit der immer stärkeren Verbreitung von Smartphones der nächste Entwicklungsschritt bereits auf der Hand: die Integration der Zahlungsfunktionalität in das Mobilgerät des Kunden, sei es durch virtuelle Integration der Zahlungskarte in eine Bezahl-App (Wallet) oder durch eine kartenunabhängige Anbindung der Zahlungsfunktionalität (im Rahmen einer App) an ein Verrechnungskonto des Kunden. Während für das kontaktlose Bezahlen ausschließlich die NFC-Technologie genutzt wird, ist beim mobilen Bezahlen auch eine optische Identifikation zwischen Händlerterminal und Kundenservice in Form von QR- oder Strichcodes möglich.

Viele neue Bezahlmöglichkeiten – hohe Komplexität an der Kasse

Die neue Vielfalt an den Kassen hat zur Folge, dass die Kassierprozesse heute und insbesondere in Zukunft nicht mehr nach einem einmal gelernten Standardprozess ablaufen. Sowohl aus Sicht des Kunden als auch aus der Perspektive der Kassenkräfte wird jeder Bezahlprozess unterschiedlich angestoßen und durchgeführt. Auch eine Zusatztaste „mobiles Bezahlen“ macht wenig Sinn, wenn völlig unterschiedliche Abläufe folgen.

Vorstufe kontaktloses Bezahlen

Mit der Einführung des kontaktlosen Bezahlens (2007 von Visa in UK, später auch in Deutschland) war es erstmals möglich, kartengestützte Bezahlvorgänge ohne physischen Kontakt zwischen Karte und Terminal abzuwickeln. Ermöglicht wurde dies durch die NFC-Technologie (Near-Field-Communication), die für eine Distanzverbindung zwischen dem NFC-Modul der Karte und dem NFC-Modul im Händlerterminal sorgte. Voraussetzung war gleichzeitig eine NFC-Funktionalität der Bezahlkarte und die NFC-Fähigkeit des Terminals. Das Tap-and-go, das Bezahlen im Vorübergehen, wurde – zumindest bei Beträgen unterhalb der Autorisierungsschwelle von ursprünglich 25 Euro/heute üblicherweise 50 Euro – ohne zusätzliche Authentifizierung ermöglicht. Damit wurden Kleinbetragszahlungsvorgänge im Einzelhandel deutlich beschleunigt.

girocard kontaktlos als Treiber

Erst mit der flächendeckenden Einführung der girocard kontaktlos hat sich kontaktloses Bezahlen in Deutschland wirklich etabliert. In der ersten Hälfte des Jahres 2023 waren rund 81 Prozent aller girocard-Transaktionen kontaktlos. Die Vorteile des schnellen Bezahlens sind schnell auch vom Kassierpersonal verinnerlicht worden und Zahlungen werden von den Kassiererinnen und Kassierern heute proaktiv unterstützt – und das auch bei Beträgen von (deutlich) mehr als aktuell 50 Euro, bei denen dann die PIN zur Authentifizierung vom Kunden eingegeben werden muss.

Mobile Bezahllösungen in Deutschland

Die historisch älteste Mobilbezahllösung im deutschen Einzelhandel, das Bezahlen mit der App des Lebensmitteldiscounters Netto, basiert sogar auf der Generierung eines Zahlencodes im Smartphone, der dann von der Kassierkraft über die Kassentastatur eingegeben wird. Der Automatismus beim Bezahlen ist aber erst mit QR- oder Strichcode, wie bei den Mobile-Payment-Lösungen von Payback und Bluecode oder auch bei den chinesischen Bezahlvarianten Alipay und WeChatPay, die hierzulande immer stärker von Touristen nachgefragt werden, möglich.

Hingegen nutzen Google Pay, Apple Pay oder auch die Bezahlmöglichkeiten über die SparkassenApp oder die VR Banking App die NFC-Technologie. Der Kunde kann systemabhängig zwischen verschiedenen Karten und Systemen auswählen, die dann als Bezahlart beim mobilen Bezahlen für die Abrechnung genutzt werden. Im Falle der kreditwirtschaftlichen Bezahl-Apps ist das die digitale girocard, bei Google Pay verschiedene Kreditkarten oder auch die Online-Bezahlart PayPal.

Transparenz ist wichtig für die Kundenzufriedenheit

In Anbetracht der sich sukzessive deutlich erhöhenden Komplexität des Themas ist Aufklärungsarbeit im Sinn des Handels und der Verbraucher notwendig. Nur ein gegenseitiges Verständnis für und beim Einsatz dieser neuen Bezahlmöglichkeiten kann Mobile Payment zu einem Erfolg verhelfen.

Information des IT- und Finanzmanagement nach dem Motto „Hilfe zur Selbsthilfe“ ist sowohl bei großen Händlern als auch im Mittelstand zwingend erforderlich. Nur so können Kassiererinnen und Kassierer auch in Zukunft den Kunden mit einem Lächeln begegnen, wenn dieser mit dem Smartphone bezahlen möchte. Und nur so können lange Schlangen an den Kassen zur Zufriedenheit aller verkürzt werden – und das bei einem klaren: Wir sind offen für neue Technologien!

EHI Mobile-Payment-Initiative leistet Unterstützung

Die im Sommer 2018 gegründete EHI Mobile-Payment-Initiative hat sich die Schaffung genau dieser Transparenz im Umgang mit Mobile-Payment-Lösungen als Ziel gesetzt. Alle relevanten Player, die sich mit mobilen Bezahllösungen befassen, sind Gründungsmitglieder der Initiative.

Damit kann ein hohes Maß an Marktabdeckung und tiefes Know-how sichergestellt werden. Ausgehend von einer bereits abgeschlossenen Verbraucherbefragung werden auch die Belange des Handels in der Händlerbefragung erfasst und ausgewertet. Schon jetzt zeigt sich, dass die Wünsche und Einstellungen der Verbraucher zum mobilen Bezahlen von bisherigen Annahmen durchaus abweichen. Dies eröffnet für viele Branchen des Handels neue Perspektiven.

Weitere Informationen finden Sie in unserem Mobile-Payment Special, das sich u. a. mit folgenden Fragestellungen beschäftigt: Welche Lösung bevorzugen die eigenen Kunden? Wie unterscheiden sich die Verfahren? Welche Kosten und Investitionen sind mit Mobile Payment verbunden? Wie werden die Verfahren am Point of Sale angebunden?